银行智能投顾业务风险与监管研究,规范发展

随着金融科技的迅猛发展,银行智能投顾业务应运而生。智能投顾以其高效、便捷、个性化的投资服务,吸引了越来越多的投资者。这一新兴业务在带来诸多便利的也蕴含着一系列的风险,对监管提出了新的挑战。因此,深入研究银行智能投顾业务的风险与监管,推动其规范发展,具有重要的现实意义。

一、银行智能投顾业务的风险

(一)算法风险

智能投顾的核心是算法,算法的质量和稳定性直接影响投资决策的准确性和安全性。如果算法存在缺陷或被恶意攻击,可能导致投资组合的不合理配置,甚至引发重大损失。算法的黑箱性也使得投资者难以理解和评估投资决策的过程,增加了投资风险。

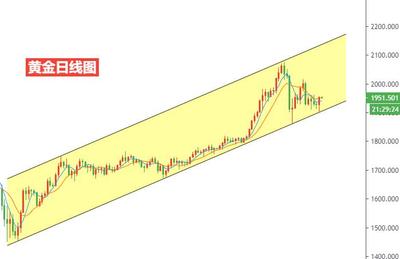

(二)市场风险

智能投顾基于市场数据进行投资决策,市场的波动和不确定性会对投资组合的价值产生影响。例如,股市的大幅下跌、利率的变化等都可能导致智能投顾推荐的投资组合价值下降,给投资者带来损失。

(三)合规风险

银行智能投顾业务涉及到多个金融领域和法律法规,如证券投资、资产管理等。如果银行在业务开展过程中未能遵守相关法律法规,可能面临合规风险,如被监管部门处罚、投资者投诉等。

(四)数据安全风险

智能投顾业务依赖于大量的客户数据,如个人信息、投资偏好等。如果银行未能妥善保护这些数据的安全,可能导致数据泄露,给客户带来隐私和财产损失。

二、银行智能投顾业务的监管现状

目前,我国对银行智能投顾业务的监管主要依据《证券投资基金法》《证券公司监督管理条例》等法律法规。监管部门对银行智能投顾业务的准入、运营、信息披露等方面进行了规范,但仍存在一些不足之处。

(一)准入门槛较低

目前,我国对银行智能投顾业务的准入门槛相对较低,一些不具备相应资质和能力的银行也纷纷开展该业务,导致市场秩序较为混乱。

(二)信息披露不充分

银行在开展智能投顾业务时,对投资策略、风险提示等信息的披露不够充分,投资者难以全面了解投资产品的风险和收益特征,容易做出错误的投资决策。

(三)监管协调机制不完善

银行智能投顾业务涉及多个监管部门,如银监会、证监会等,但目前各监管部门之间的协调机制尚不完善,存在监管重叠或监管空白的问题,不利于业务的规范发展。

三、推动银行智能投顾业务规范发展的建议

(一)提高准入门槛

监管部门应提高银行智能投顾业务的准入门槛,对银行的资质、技术实力、风险管理能力等进行严格审查,确保只有具备相应能力的银行才能开展该业务。

(二)加强信息披露

银行应加强对智能投顾业务的信息披露,向投资者充分披露投资策略、风险提示、历史业绩等信息,让投资者能够全面了解投资产品的情况,做出理性的投资决策。

(三)完善监管协调机制

建立健全各监管部门之间的协调机制,明确各部门的监管职责和权限,避免监管重叠或监管空白。加强监管部门与行业协会之间的合作,共同推动银行智能投顾业务的规范发展。

(四)加强投资者教育

投资者是银行智能投顾业务的主体,加强投资者教育,提高投资者的风险意识和投资能力,是推动业务规范发展的重要基础。监管部门和银行应通过多种方式,向投资者普及智能投顾的相关知识,引导投资者理性投资。

(五)强化风险监测与处置

监管部门应加强对银行智能投顾业务的风险监测,及时发现和处置潜在的风险隐患。对于违规开展业务的银行,应依法予以处罚,维护市场秩序。

银行智能投顾业务作为金融科技的重要应用,在推动金融创新、提升投资服务水平等方面具有重要作用。但同时也面临着诸多风险,需要监管部门和银行共同努力,加强风险防范和监管,推动业务规范发展,为投资者提供更加安全、可靠的投资服务。